证监会日前发布了《证券期货经营机构私募资产管理业务运作管理暂行规定》,将2015年3月中国证券投资基金业协会发布实施的《证券期货经营机构落实资产管理业务“八条底线”禁止行为细则》升级为证监会的规范性文件;新规定自7月18日起实施,包括大幅降杠杆、禁止资金池业务、禁止资金池业务、不能宣传预期收益率等五大变化将重度影响私募生态。

新规定最该关注五大变化

1大幅降杠杆

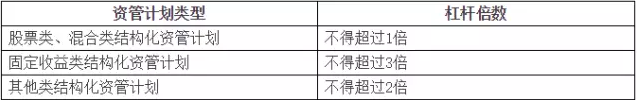

对于市场关心的杠杆问题,新规定称,严控结构化产品杠杆风险,并作出限定:股票类和混合类杠杆不得超过1倍;固定收益类结构化资产管理计划的杠杆倍数超过3倍,其他类结构化资产管理计划的杠杆倍数超过2倍。

同时,结构化产品不得嵌套投资其他结构化产品放大杠杆,且名称中必须明确包含“结构化”或“分级”字样,结构化资产管理计划的总资产占净资产的比例超过140%,非结构化集合资产管理计划(即“一对多”)的总资产占净资产的比例超过200%。

而在2015年3月份的版本中,《细则》对结构化的分级资管计划仅要求杠杆倍数不得超过10倍。

2不能宣传预期收益率

新规定中强调了信息披露和风险披露,要求资产管理计划无论在何种情况下均不得向投资者宣传预期收益率;不能夸张或片面宣传产品、投资经理的过往业绩;资管计划名称中不得包含“保本”字样等。

3禁止资金池业务

新规定重申禁止资金池业务,不允许不同资管计划混同操作,禁止资管计划违法从事证券期货业务。比如资管计划份额下设子账户、分账户、虚拟账户或将资管计划证券、期货账户出借他人,违反账户实名制规定,以及直接或间接为违法证券期货业务活动提供账户开立、交易通道、投资者介绍等服务或便利等。

4明确投资顾问

新规明确了投资顾问的条件,即:依法可以从事资产管理业务的证券期货经营机构,以及同事符合相关条件的私募基金管理人,相关条件包括:中国证券投资基金业协会登记满1年,无重大违法违规情况的会员,具备3年以上联系可追溯投资业绩的资产管理人员不少于3人,并且无不良记录。

5明确“新老划断”

第十六条规定,该规定自2016年7月18日起正式实施,即明日起正式实施。并且,该规定具有溯及既往的效力。不符合该规定第三条“保本”规定的,不得新增净申购规模,产品到期后应当转为非保本产品或者清盘、终止,不得续期。

多家私募淡定面对

广东华商律师事务所律师王晓君表示,新规定加强了对私募资管业务的监管,进一步规范私募资管业务合法运行,避免监管套利,进一步引导行业提高风险防控的水平。新规定重点是加强对宣传推介和销售行为,结构化资管产品,委托第三方机构提供投资建议,开展或参与“资金池”业务等问题的规范。

多位接受券商中国记者采访的大型私募负责人均表示,新规定对他们影响并不大。

翼虎投资管理公司董事长兼投资总监余定恒对券商中国记者表示,他们一直规范运作,新规定对他们影响不大;凯丰投资副总经理光东斌表示,新规定对规模相对较小的私募机构影响较大,对他们基本没影响。

北京奥瀚投资总经理赵元林称,新规定的主要思路是在正本清源、强化约束的前提下,重点加强对违规宣传推介和销售行为、结构化资管产品、违法从事证券期货业务活动、委托第三方机构提供建议,开展资金池业务,限制奖励机制等。

巨漳资本总裁叶亮认为,新规定对私募合规提出了更高的要求,同时,明确了杠杆率,对私募行业今后规范、健康发展有积极的作用。

结构化产品受影响

“新规定对结构化产品的影响较大,不单是基金子公司、证券期货资管产品都在管理范围之内。这等于是产品层面进行去杠杆,结构化产品以后的发展空间会越来越小。”上海某私募基金人士向记者表示。

由于采取了新老划段的办法,新规定对于存续期的结构化的产品不会造成影响,但新发产品显然将受到影响。上海一家小型私募基金相关负责人称,“我们有一个小的结构化产品之前合同都拟好了,上周五托管方要求重新调整。”

一家期货公司资管部负责人表示,今年以来,市场对于高杆杆需求不大,实际发行的结构化产品也非常少。“以期货CTA为例,以前要求是1:3,现在是1:2。其实之前征求意见稿的时候,大家就都有心理准备了,所以对管理人的影响有限,我们今年发的结构化产品都已经按照1:2的比例要求。”

新规定对于非结构化的平层资管产品并不会造成影响。记者从多家大型私募基金了解发现,因为公司产品以普通管理型为主,实际非常影响有限。此外,值得注意的是,在目前的监管环境中,信托作为通道的选择在很多领域可能更有优势。

深圳一家大型私募相关业务负责人表示,新规定基本跟7月15日正式实施的私募新规差不多,私募募集更加严格,很多小型私募可能承受不了自己独立发行的成本。同时,对做结构化产品多的私募影响比较大,结构化产品可能会绕道信托,对信托是利好。

另一位业内人士称,高杠杆的结构化产品现在看只能绕道信托通道,按照银监会规定还是可以操作的。但这部分需求全都去走信托,信托通道费用可能会上涨。

近年来,银行开始加大委外投资规模,其中不少是以优先资金形式投放,资管新规定直接影响结构化产品发行,对银行等机构的优先资金业务将带来直接冲击。“新办法对银行的相关业务影响会很大,除了本身需求减少,对于投顾要求和限制更严,有些商业银行今年才刚开始启动这类业务,后面肯定面临调整。结合可能出台的银行理财新规,银行理财投资券商、基金、期货资管可能受限。”上述期货公司资管部负责人称。

申万宏源的研报称,根据估算,2015年银行全口径委外规模为16.69万亿元,其中理财委外规模5.17万亿元。

近年来,银行开始加大委外投资规模,其中不少是以优先资金形式投放,资管新规定直接影响结构化产品发行,对银行等机构的优先资金业务将带来直接冲击。“新办法对银行的相关业务影响会很大,除了本身需求减少,对于投顾要求和限制更严,有些商业银行今年才刚开始启动这类业务,后面肯定面临调整。结合可能出台的银行理财新规,银行理财投资券商、基金、期货资管可能受限。”上述期货公司资管部负责人称。

过渡期安排减少对市场冲击

新旧规则之间存在一定差异,存量的私募资管产品也必然存在不满足新规则的情况。

为做好新旧规则衔接,有序规范私募资管业务,新规定没有采用“一刀切”的处理方式,而是依照“新老划断”的原则进行过渡期安排。

具体来看,对存量的保本型私募产品、委托不符合条件的第三方机构提供投资建议的私募产品,不要求立即清理,但合同到期前不得新增净申购规模,合同期或保本周期到期后,转换运作方式或者自然清盘。

对不符合要求的结构化私募资管产品,不要求立即降低杠杆倍数,但合同到期前不得提高杠杆倍数,不得新增优先级份额净申购规模,合同到期后予以清盘,不得续期。

赵元林认为,关于过渡期安排为做好新旧规则衔接工作,确保私募资管业务平稳发展,对结构化产品、保本产品、委托提供投资建议等方面条款实施“新老划断”的过渡安排,相关存续资管产品不符合规定的,合同到期前杠杆倍数不得提高,不得新增申购规模,到期产品实施清盘等。未来私募产品发行,要做足以下步骤:

1、特定对象调查

2、投资者匹配

3、基金推介

4、基金风险揭示

5、合格投资者确认

6、基金合同签署、打款

7、投资者冷静期

8、认购确认成功

据记者了解,目前行业内的杠杆水平已经在平稳下降,与新的要求差别并不大,所以《暂行规定》的实施并不会对市场造成冲击。

光东斌表示,8月1日前提交法律意见书和产品备案,这是未完成私募管理人资格登记的私募机构的唯一选择。这样也许能争取协会给一定期限的缓冲期,再慢慢修改,确保资格没问题。