在等待了12年之后,作为中国电影领域文化体制改革风向标之一的中国电影股份有限公司(以下简称“中国电影”,600977.SH)8月9日在上交所正式挂牌。《华夏时报》记者获悉,从2004年首度赴港上市政策受限折戟,到2008年A股IPO遭遇金融危机,再到2014年三度发布招股说明书,中国电影的上市之路可谓一波三折。

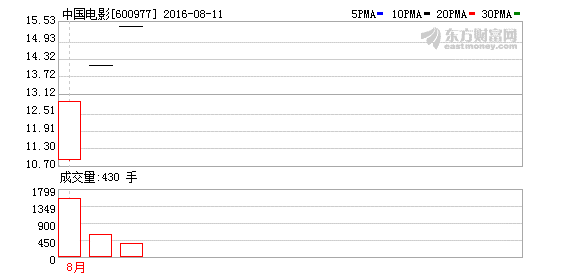

在当日于上交所举行的IPO仪式上,本报记者了解到,中国电影此次首次公开发行不超过4.67亿股,发行价格为8.92元/股,总股本为18.67亿股。首个交易日,中国电影毫无意外地被直接拉至涨幅上限43.95%,12.84元/股,总市值已冲至240亿元。此后8月10日,中国电影股价再度被牢牢封在涨停板。

“按照目前新股上市后的表现,中国电影5个涨停板应该是没有问题的。根据其此前发布的招股说明书,中国电影上市后所募资金将服务于公司战略发展规划,包括补充影视剧业务营运资金、数字影院投资、数字放映推广、购买影院片前广告运营权等项目,未来有望进一步带动国内电影行业持续发展。”在当日,一位参与挂牌仪式的券商分析师受访时表示。

根据公开资料显示,截至2015年末,中影公司总共拥有3条控股院线、4条参股院线、99家控股影院和13家参股影院,近年的票房收入接近全国票房总额的30%。仅从今年上映的影片来看,中国电影领衔或共同出品制作的电影有《美人鱼》、《西游记之孙悟空三打白骨精》、《功夫熊猫3》、《惊天大逆转》等。在其《首次公开发行A股股票招股意向书》中,中国电影募集资金40.93亿元,在扣除相关发行费用后,募集的资金约11.84亿元将用于补充影视剧业务营运资金项目,7.06亿元投资数字影院项目,14.33亿元推广应用数字放映,2.4亿元购买影院片前广告运营权项目,剩余的资金将用来偿还2007中国电影集团企业债券本金及最后一期利息。

在前述分析师看来,尽管上市后的资金将用于各项用途,而根据中国电影的前三年财务表报显示,中国电影其实并不差钱,在2013年-2015年的三年期间,其营业收入分别为45.63亿元、59.60亿元、72.97亿元,归属于母公司所有者的净利润分别为4.28亿元、4.93亿元、8.68亿元。截至2015年末,中国电影的货币资金余额高达37.56亿元,占流动资产比重为53.7%。

与此同时,中国电影也对外称,未来3年,该公司计划投资拍摄上百部国产影片,主要包括:着重抓好主旋律影片制作生产,强化商业影片优势地位,加强合拍影片的创作生产,以及加强中低成本影片的拍摄等。

中国电影的目标是:力争未来3年内实现1部影片票房超过8亿元,3部影片票房超过5亿元,4部影片票房超过3亿元,10部影片票房超过1亿元。

值得一提的是,中国电影过往12年的上市之路可谓一波三折。《华夏时报》查阅相关资料显示,早在2004年,中国电影的母公司中影集团就曾试图赴香港上市,但考虑到外资进入内地媒体和娱乐业的限制,上市计划中断。

2007年,韩三平出任中影集团董事长,上市计划再次启动。原计划在2008年底前进行A股首次公开募股,因为受到全球金融危机等诸多因素的影响,上市计划再次受阻。

2009年,“中国影视娱乐第一股”的称号被华谊兄弟摘得,2010年,中影集团联合央广传媒、江苏广电等7家公司共同出资成立中国电影,为上市做好准备。

2012年12月,中国电影进入IPO初审名单,2014年发布招股书。此后几经波折,直至今年7月,证监会才终于发出公告称已核准了中国电影的首发申请。

目前,中国已成为了仅次于美国的第二大电影市场。兴业证券研报显示,2005年-2015年期间,中国的票房收入从2005年的20.63亿元激增到2015年的440.69亿元,而2015年较2014年的涨幅仍高达48.67%。此间,一些民营影视公司,如万达院线(002739.SZ)、光线传媒(300251.SZ)、华策影视(300133.SZ)都已搭上这班“顺风车”相继登陆资本市场。

而截至目前,万达院线、华谊兄弟、光线传媒、华策影视的总市值分别为833亿元、354亿元、324亿元和260亿元。在加上最新登陆的中国电影,整个A股影娱板块的总市值已经达到2000亿元。