作为一家业绩颓败大可能面临退市风险警告的上市公司,武昌鱼[0.00% 资金 研报]最近却变成了“香饽饽”,三方资本结成同盟一拥而上,拿下其超17%的股份。虽然各方均对外声称系看好武昌鱼而增持,但《第一财经日报》记者梳理查询发现,举牌方背后存在层层叠叠,而这也正在引起外界的关注。是否为壳而来,是举牌方需要回答的追问。

9月29日至今,在监管部门的三封问询函之下,武昌鱼第二大股武汉联富达投资管理有限公司(下称“联富达”)、杨青等五位自然人、宜昌市长金股权投资合伙企业(有限合伙)(下称“长金投资”)先后迅速结成一致行动人,而这三方目前所持股份筹码,正在不断逼近武昌鱼大股东北京华普产业集团有限公司(下称“北京华普”)。

在10月18日的最新监管问询函中,监管部门要求上述三方表明是否有意谋求武昌鱼控制权、三方买卖行为操作细节、以及与背后牵涉的中概股——金凰珠宝是否存在一致行动关系。值得注意的是,对于举牌方的“逼宫”,北京华普一直“沉默”,上市公司方面对《第一财经日报》称,目前大股东没有任何口头或者书面的回复。而这也引发监管质疑,追问北京华普目前是否有意“卖壳”、就股权框架等曾与相关方接触洽谈达成协议。

举牌方蹊跷结盟关系难理清

联富达、长金投资等的一致行动关系可以说是被监管追问“逼出来的”。

9月24日,长金投资斥资近3亿元,突发举牌武昌鱼5%的股份,并承诺未来12个月内还将继续增持,且不少于5%。不过,随后监管部门发现,武昌鱼二股东联富达与杨青等共计13名自然人股东之间,疑似构成一致行动人,且合计持股比例已超过10%。

随后9月29日,监管部门发出第一封问询函,对于联富达与杨青、李冰清、柳浩、廖祥玉等十二位自然人之间疑似一致行动人的关系发出追问。

10月12日,联富达和上述12位自然人一口否认一致行动人关系。不过,在回复函中,联富达一方表示,今年5月-6月,联富达曾分别向杨青等潜在高净值客户推荐了武昌鱼股票,廖玉祥称,曾委托联富达总经理李欣帮其下过单,杨青则与李欣很熟,而柳浩又与杨青是很好的朋友。

与此同时,截至2016年9月30日,杨青、李冰清等五位自然人仍然继续委托武汉联富达为其代为操作武昌鱼股票。而在监管的追问函之后,富达才与五位自然人才于10月9日签署了《一致行动协议》。

紧接着10月13日,监管部分再发函,质疑长金投资与联富达以及上述12名自然人之间,是否存在一致行动关系,并要求12名自然人列举买卖股票情况。在此三天后,长金投资与联富达以及5名一致行动人仓促签下协议,三方正式结成一致行动关系,目前已合计持有武昌鱼17.39%股份。

从第二封问询函开始,上述三方的复杂关系以及其背后的金凰珠宝慢慢浮出水面。

《第一财经日报》查询工商资料发现,长金投资在买入武昌鱼前的9月2日刚刚成立,其股东包括烟台迎硕商贸有限公司(下称“烟台迎硕”)、长安国际信托等三家。

而烟台迎硕的法人则是与联富达疑似行动人、曾委托联富达方面下单买入武昌鱼的柳浩,同样“巧合”的是,廖翔玉也为烟台迎硕股东以及监事。

不过,相关回复函中信息显示,且截止9月30日,两人均不再持有武昌鱼,但卖出时间目前不详。

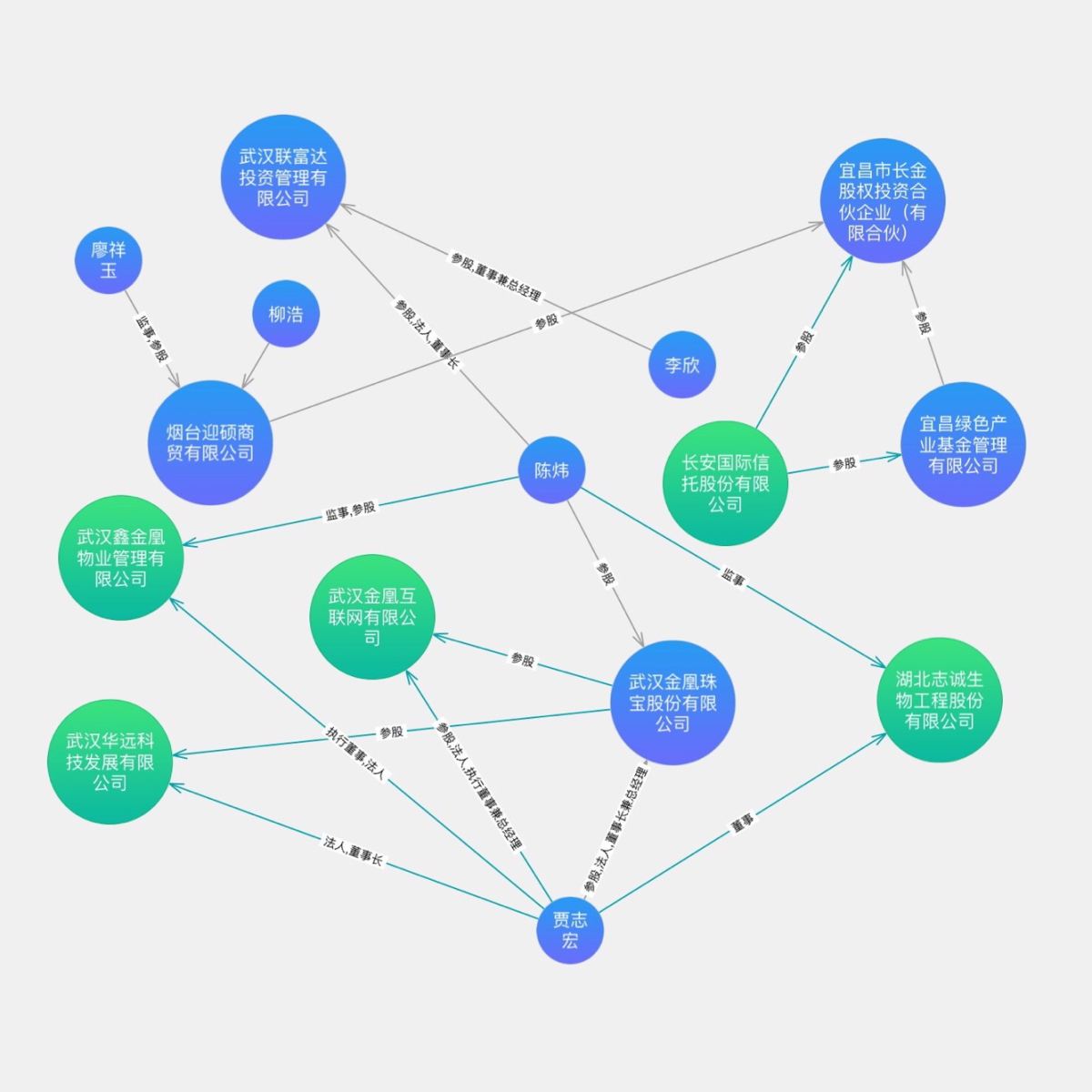

不仅如此,三方的关系远不止这样简单,其背后还牵涉中概股金凰珠宝。通过天眼查查看三方关系显示,联富达法人、董事长陈炜目前参股金凰珠宝,而金凰珠宝的总经理贾志宏曾为A股著名投资人,其目前还担任武汉鑫金凰物业管理公司法人执行董事,以及湖北至诚生物工程有限公司监事,陈炜亦在这两家公司任职(如下图)。

对于上述三方背后复杂的关联关系,监管部门已在10月18日的问询函中要求上述三方出相关披露,重点之一则是,金凰珠宝与上述三方是否存在一致行动关系。对此,上海严义明律师事务所律师严义明接受《第一财经日报》记者采访表示,以目前披露的信息来看,联富达等三方已经涉嫌信批违规,联富达与相关自然人涉嫌隐瞒一致行动关系。10月17日武昌鱼的回复函公告中信息显示,截止6月29日,联富达与5名一致行动人合计持股比例已达到5.17%,而与12名“疑似行动人”合计持股达到5.59%。

此外,若举牌方“为壳而来”,则涉嫌“内幕交易”、“操纵价格”。“隐瞒一致行动人关系增持,会一定程度降低买壳成本,不过都要以监管最后认定的事实来最终判断违规。”严义明这样认为。

大股东沉默监管追问“卖壳”

对于举牌方资本的步步紧逼,让市场意外的是,北京华普却持续沉默。这引发外界的“卖壳”质疑,监管也为此发出追问。

“目前公司未收到任何大股东书面或者口头的回应。”武昌鱼证券部相关人士对《第一财经日报》记者称,对于联富达等三方的结盟,北京华普目前未有任何发声,公司将站在维护上市公司权益的层面来发声。

当记者追问举牌方的突击结盟对公司目前的影响以及应对,该人士则称目前“没有办法”

不过,在不久之后武昌鱼及北京华普或均将不得不做出相关回应。10月18日最新的问询函中,监管部门要求武昌鱼自查,以及向董监高核实,是否曾就公司控制权、股权架构和生产经营等事项与相关股东有过接触或洽淡,是否达成相关协议或者安排;公司实际控制人、控股股东北京华普对相关股东举牌且持股比例接近等事项的意见。

值得注意的是,武昌鱼与大股东北京华普目前均处于困境之中。

由于近几年渔业养殖收入的不断萎缩,武昌鱼持续处在亏损之中。2013年,武昌鱼归属上市公司股东净利润大亏3902.19万元、2014年盈利569.72万元2014年再亏近3585万元。

而2016年中期,武昌鱼扣非后归属股东净亏损超过1500万元。在半年报中,武昌鱼预测三季度续亏。也就是说,若2016年无法实现盈利,武昌鱼将面临ST危机。

实际上,为躲避ST危机,近5年来,武昌鱼均走在不断重组和重组不断失败的路上。

2016年1月,武昌鱼公告,拟将其持有的北京中地房地产开发有限公司49%股权转让给大股东华普集团。转让标的作价1.06亿元。若装让成功,2016年业绩有望扭亏为盈。但最终,武昌鱼出售资产事宜在两个月后,无疾而终。

在此之前,武昌鱼层经历三度欲通过增发股份购买贵州黔锦矿业有限公司(以下称“黔锦矿业”),但均告失败。2012年武昌鱼首次计划黔锦矿业,最后因收购黔锦矿业营业手续不完整,于2012年12月重组失败;2013年5月,武昌鱼二次收购黔锦矿业,作价21亿元,但收购标的溢价过高、存在向大股东利益输送的嫌疑,最后因被证监会否决而终结。2014年10月,武昌鱼第三次提出收购黔锦矿业,但因交易双方未谈拢最终亦“不欢而散”。

作为大股东,北京华普因诉讼纠纷,手中所持有的武昌鱼20.77%的股份已被全数冻结。公开资料显示,由于与中国农业银行[0.32% 资金 研报]北京市东城区支行等合同借款纠纷常年未解决,北京市第二中级人民法院因字去年冻结了北京华普所持全数武昌鱼股份,冻结期限自2015年7月1日至2018年6月30日止。

由于常年失信,北京华普已在2014年7月被列入失信黑名单,原因则是诉讼纠纷未向原告支付1.2亿元,而相关案件的立案时间可以追溯到2008年5月22日。而这无疑对其融资形成巨大障碍。

《第一财经日报》记者查阅工商资料还发现,北京华普目前法人已经于今年7月29日由翦英海变更为王海泉。翦英海为北京华普第一大股东,持股比例80%。而2015年5月,翦英海曾将其拥有的北京华普2.8亿元股权数额全部质押给中融国际信托。翦英海近两年“烦恼”不断。公开报道显示,其麾下北京华普投资有限责任公司去年10月层卷入一起信托融资“口水战”,该信托计划融资规模13亿元。