核心结论:①传统市场风格分为价值与成长,随行业集中度提升使得头部公司占优,市场风格出现新特征。②借鉴美国,转型期行业集中度提高加速,相比美国,中国各行业集中度提升空间很大。③A股头部集中继续加速:行业集中度提高,龙头业绩更优;投资者结构机构化,龙头估值将溢价。

各行业头部集中加速中

2020年即将过半,又到讨论下半年投资策略的时候,市场风格是我们过去几年持续跟踪的板块,我们19年中报告《谈风格:风起于青萍之末-20190710》提出未来2-3年成长更占优,而龙头优势仍将延续,复盘看以创业板为代表的成长风格自19年中至今占优已有一年。本篇报告试图在传统的风格框架外,结合各行业头部集中加速这一现象,提出新的风格视角。

1、市场风格划分出现新变化

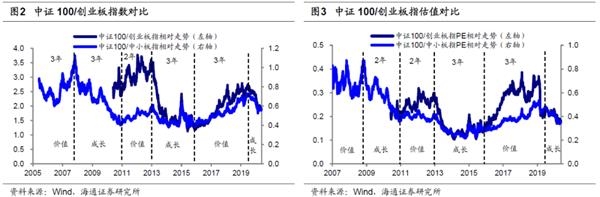

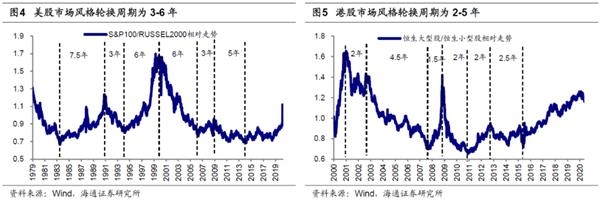

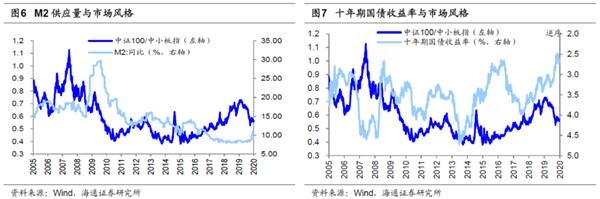

传统的股票市场风格主要分为价值与成长。价值型公司具有一定规模、市值较大,产业组织成熟,而由于各种原因,相比于现有收益其公司股价被低估。价值股具有低市盈率与市净率、高股息的特征,价值股股价往往能够保持长期平稳增长。而成长型公司发展较快、市值小,未来成长潜力巨大,成长股的特点是高收益、高市盈率与市净率,成长股股价在短期可能快速上涨。我们前期多篇报告《风起于青萍之末-20190710》、《关键词:龙头、成长——2019年市场风格展望-20181224》研究过,美股、港股、A股都存在典型的价值成长风格轮换特征,美国大小盘(大盘指数:S&P100 VS 小盘指数:RUSSEL2000)轮换周期长度为3-6年,小盘股胜出的年份是:1978-1982年、1990-1993年、2000-2005年、2008—2017年。香港大小盘(大盘指数:恒生综指 VS 小盘指数:恒生小型股)轮换周期是2-5年。A股因为是新兴市场所以大小盘(大盘指数:上证50、中证100、申万大盘 VS 小盘指数:创业板指、中证1000、申万小盘)轮换周期更短,一般是2-3年,成长股胜出的年份是:2009-2010年、2013-2015年。2016-2018年整体价值占优,2019年开始风格钟摆向成长回归,目前仍在这一过程中,今年以来成长相对占优。市场风格的变化主要受流动性、经济基本面、企业盈利、相对估值这四个方面的影响。其中经济基本面对风格有一定的影响,经济向好时往往更利于价值股,但两者也出现过背离。相对估值变化是风格切换的价格表现,触及风格区间极值时易促成风格转变。此外,流动性对风格的影响并不稳定,流动性升降促成的风格并不一致,最典型的矛盾是13年与17年均出现利率上行、流动性下降,市场风格在13年是成长占优,在17年则是价值占优。从长期来看,企业盈利能力是决定股价涨跌的根本所在,因此市场盈利趋势才是影响风格的核心变量,盈利趋势分化是风格切换的分水岭。16-17年的价值占优以及18年的风格弱化均与盈利趋势的变动有关。

行业集中度提升使得头部公司占优,市场风格出现新变化。当前中国宏观背景是产业结构加速转型,行业集中度提升成为这一时期的典型特征。从产业生命周期理论看,随着经济步入由大到强阶段,行业扩容空间收窄,技术、渠道成本、环保等因素使得行业进入壁垒提高,部分产能过剩,小企业淘汰,成熟期大厂商彼此势均力敌,更多通过提高质量和改善性能来增强竞争力,这一阶段消费者收入提升对消费品质更加注重,消费升级促使本土品牌崛起。随着行业集中度的提升以及头部企业规模效应的加成,成长板块中也出现不少大市值公司。截至6月15日,从创业板看,其中千亿市值以上的公司共7家,分别是宁德时代(3481亿)、迈瑞医疗(3437亿)、爱尔眼科(1687亿)、智飞生物(1445亿)、温氏股份(1340亿)、东方财富(1308亿)、芒果超媒(1069亿),其中宁德时代和迈瑞医疗市值超过三千亿。整体看创业板前十市值公司的市值中位数为1324亿、前10%市值中位数为290亿,龙头公司市值远超中位数水平。此外,从TMT行业看,TMT行业中的创业板公司千亿市值以上共2家,其中前十市值公司的市值中位数为685亿、前10%市值中位数为368亿,而沪深300全部股票市值中位数为643亿,对比可见成长板块中龙头公司的价值特征凸显。此外,在产业结构转型中很多传统价值股也出现了成长风格,不少行业龙头公司盈利保持稳定增长,例如中联重科、恒立液压20Q1/19年报/18年报归母净利累计同比分别为2.4%/116.4%/51.6%、6.4%/54.9%/119%。

2、借鉴美国:中国行业集中度将加速上升

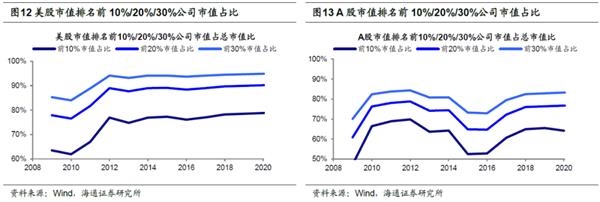

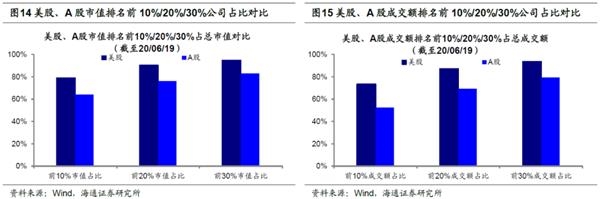

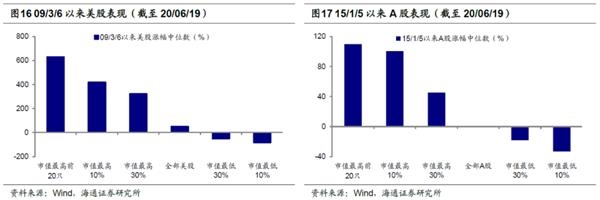

以股市为例,美国行业集中度远高于中国。回顾美股09年至今11年长牛表现,其结构分化严重,龙头公司股价涨幅远超美股中位数,市值占比最低的公司股价大幅缩水,股市呈现出强者愈强、弱者愈弱的马太效应。当前美股市值最高前10%公司市值占总市值78.8%,前20%公司市值占总市值90.2%,前30%公司市值占总市值94.9%。此外,美股成交额排名前10%公司成交额占总成交额73.6%,前20%公司成交额占总成交额87.2%,前30%公司成交额占总成交额93.6%。整体上看09年3月6日至今道琼斯工业指数涨幅达299%,但从不同市值公司涨幅看,美股内部差异较大,美股市值前最大20只公司股价涨幅中位数为629%,市值最高前10%公司为421%,市值最高30%公司为322%,均高于美股中位数50%,而市值最低30%公司为-50%,市值最低10%公司为-83%。龙头公司涨幅高企的原因一方面在于龙头公司经营良好、业绩优异,且估值相对便宜;另一方面,美股尤其是龙头公司热衷回购,大规模回购通过影响市场预期推动企业估值上涨,从而推高股价。同样,中国A股市场开始显现出类似的趋势,龙头企业的市值、成交量占总市场份额比例高,涨幅表现优于A股中位数,结构性差异逐渐凸显。具体来看,目前A股市值前10%公司市值占比为64.1%,前20%公司市值占比达76.2%,前30%公司市值占比达83.1%。从成交额看,A股成交额前10%公司占总成交额52%,前20%公司成交额占比达69%,前30%公司成交额占比达79%。从A股涨幅看,考虑到2014年沪港通开通,我们统计自15年初至今A股市值前最大20只公司股价涨幅中位数为110%,市值最高前10%公司为100.4%,市值最高30%公司为45.4%,高于A股中位数-0.77%,而市值最低30%公司为-18.1%,市值最低10%公司为-33.2%。与美股发展路径类似,中国A股市场龙头公司的市值及成交额比重不断上升,占总量50%以上,龙头公司吸引资金能力强,股价涨幅远高于A股中位数水平。而相比美股,A股头部公司的市值占比不高,借鉴美股发展经验,未来A股资金可能进一步向头部公司集中,龙头公司市值仍有上涨空间。

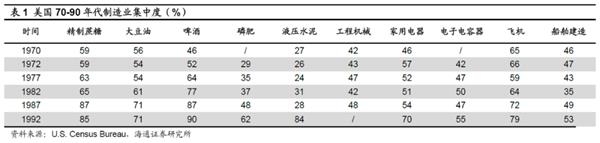

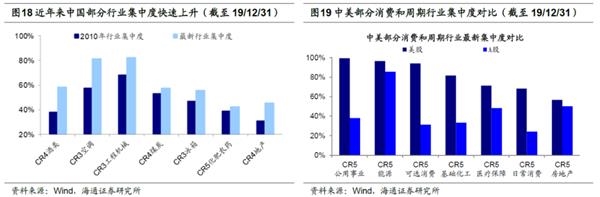

借鉴美国,转型期行业集中度提高会加速。行业集中度反映了某行业内头部厂商产值或销量等在市场份额的分布,集中度越高, 大厂商对市场的定价能力越强、对行业发展产生的影响越大,从而更有可能获得超额利润。在经济发展的过程中,随着行业规模效应的逐渐凸显,大型头部企业市场占有份额将不断上升,从而出现各行业集中度上升的现象。当前中国正处在产业结构转型期,经济发展目标从追求速度向追求效益、规模和质量转变,随着产权界定更加清晰、营商环境更加优化,资源配置的有效性将不断增强,各行业集中度也将迎来提升。从美国的历史经验看,自1970年起美国制造业进入快速发展期,科技开始崛起,各行业集中度均明显提升。主要表现为70-80年代以低端制造为代表的行业迎来快速发展,行业集中度上升,80-90年代家用电器、电子及机械制造等行业集中度上升。参考美国SIC四位数细分行业,以各行业前4大企业出货量计算的市场集中度为基准(CR4),从1972到1982年,精制蔗糖从59%升至65%,大豆油从54%升至61%,啤酒从52%升至77%,磷肥从29%升至37%,液压水泥从26%升至31%。从1982到1992年,美国电子、飞机等中高端制造行业迅猛发展,行业集中度呈现快速上升的态势。其中工程机械从1982年42%升至1987年48%,家用电器从1982年51%升至1992年70%,电子电容器从50%升至55%,飞机从64%升至79%,船舶建造及修理从35%升至53%。由于各行业结构的演进既有其自身的内在规律,又受到宏观经济周期和政策导向的影响,我们选取了国内有代表性的八个行业(白酒、工程机械、地产、化肥农药、空调、冰箱、水泥、煤炭),以营业收入计算行业集中度。中国自2010年开始行业集中度进入提升阶段,近年来进一步加速,家电、白酒及工程机械等行业集中度明显上升。2010至2019年酒类从37.68%升至58.33%、工程机械CR3从67.83%升至81.97%、地产从30.84%升至45.37%、化肥农药CR5从38.96%升至42.27%、空调CR3从57.51%升至81.42%、冰箱CR3从46.73%升至55.66%、煤炭从52.84%升至57.48%。从绝对值来看中美行业集中度仍然有较大差距,当前中国行业集中度提升仍处在初期。

3、A股:头部集中将继续

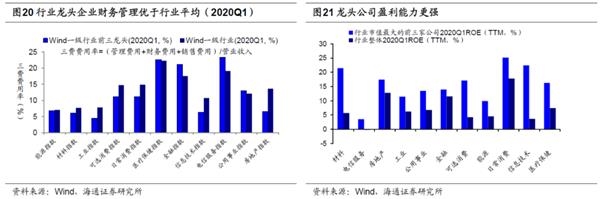

基本面:头部市占率提升,基本面更优。首先从A股传统的成长价值风格看,风格2-3年一变,目前仍是成长占优,详见《谈风格:风起于青萍之末-20190710》、《回顾美国1980-2000年科技长牛-20200109》、《本轮科技周期到哪步了?-20200217》。展望未来2年我们正处于5G引领的新一轮科技周期,19年7月开始成长风格占优,对应科技盈利整体向上。从时空看目前风格回归成长还未走完,2019年6月至今中证100/创业板指收盘价比值从2.5降至1.7,中证100/中小板指收盘价比值从0.68降至0.54,距离16年初成长向价值切换各自低点1.3、0.4仍有空间。从估值比价看,中证100/创业板指PE(TTM)从19年中0.23降至目前0.17,中证100/中小板指PE从0.47降至目前0.33,距离16年初成长向价值切换各自低点0.14、0.29仍有空间。无论是价值成长还是大小盘风格,切换背后的核心是基本面差异,从基本面出发我们认为A股头部集中的风格趋势才开始。首先从宏观背景看,龙头公司高ROE是在我国产业结构加速转型的大背景下出现的,行业集中度提升成为这一时期的典型特征。从产业生命周期理论看,随着经济步入由大到强阶段,行业扩容空间收窄,技术、渠道成本、环保等因素使得行业进入壁垒提高,部分产能过剩,小企业淘汰,成熟期大厂商彼此势均力敌,更多通过提高质量和改善性能来增强竞争力,这一阶段消费者收入提升对消费品质更加注重,消费升级促使本土品牌崛起。如第二部分提到,包括美国及中国经验,行业集中度提升是经济结构转型调整的重要特征,数据显示自2010年以来消费类和投资类行业集中度逐步提升,包括白酒、乳制品、医药流通、空调、冰箱、洗衣机、水泥、地产、煤炭等。龙头公司市占率不断提升,与此同时,龙头企业财务管理、成本控制也优于行业整体,使得行业集中度提升过程中龙头企业更为受益。选取一级行业市值前三的龙头企业构建组合,截至2020Q1,比较龙头股组合和一级行业平均三费费用率(财务费用、管理费用、销售费用),除医疗保健、金融、电信服务、公用事业行业龙头公司三费费率略高于行业整体水平外,其余行业龙头三费费率均低于行业整体水平,即龙头公司成本控制优势更强,在市占率提升过程中,基本面更优,我们以ROE(TTM)作为盈利指标,比较龙头股组合和一级行业20Q1 ROE(TTM),十大行业龙头公司ROE均高于行业整体水平。往后看我们认为行业集中度提升过程仍将持续,这是龙头效应持续的基本面支撑。

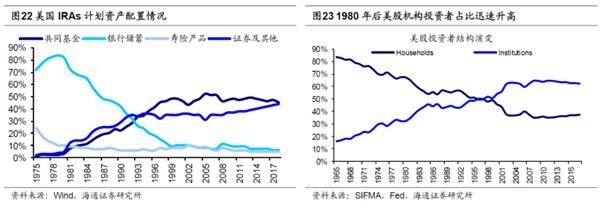

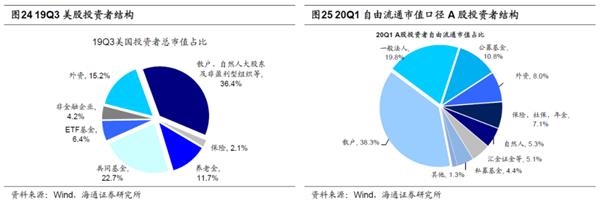

投资者结构:机构化,龙头估值溢价。从基本面看实体经济中产业集中度持续上升,龙头企业保持了较好的盈利状况;另一方面A股市场的投资者结构变化,也对风格产生了新影响。机构投资者占比提升过程中,龙头估值也往往出现溢价。前期报告《我们终将俯瞰现在——再论当前中国类似1980年代美国-20191217》研究过,1980年代美国股权投融资大发展催生了股市长牛,整个社会非金融企业融资结构中股权融资的占比因而从1985年的35%上升至2000年的60%。与此同时,以养老金为代表的长线资金也在1980年前后大量进入股市。美国个人退休金账户(即 IRAs 计划)及401K的推出使得美国养老金规模快速上升,养老金入市的比例也随之提高。大量长线资金入市一方面使得美股中机构投资者的占比从1970年的20%快速上升至2000年的63%。我国目前的经济状况正如同1980年代的美国一样处在经济转型期,股权融资还亟待发展,“深化金融供给侧结构性改革”预示着我国也将像美国一样将进入股权融资大时代。从股市的资金供给端看,未来居民和机构的大类资产配置都将偏向权益。居民方面,2018年我国居民资产中房地产占比为70%,固收类占比27%,股票和基金配置比例仅为3%,而同期美国居民配置地产、固收类、股票和基金的比例为27%、40%、33%,随着我国人口老龄化,地产投资属性弱化,未来居民资产配置将从地产转向股票。机构方面,过去刚兑的存在使得我国非标资产的性价比比权益资产更高,因此险资和理财资金均配置了大量非标资产来拉动组合的收益率。但是未来金融供给侧改革大背景下刚兑信仰将被打破,一方面非标资产的高性价比将难以为继,另一方面无风险利率下行将抬升金融资产的估值。综合来看权益资产性价比上升,机构权益配置比例上升,也将提高龙头溢价。这一趋势在中国台湾、韩国股市对外开放过程中都有体现。参考韩国、中国台湾的历史经验,韩国外资持股占比提升最快的时期是1997-2005年,这时期韩国外资持股占比从9%提高到23%。在韩国外资持股比例不断上升的时期,KOSPI200指数(韩国大盘蓝筹指数)/KOSPI指数的相对溢价从1.0提高到1.2,说明在外资持股占比提升过程中,大盘蓝筹股代表的行业龙头始终表现较好。从中国台湾经验来看,2003-2008年期间中国台湾外资持股比例从11%提高到25.8%,外资成交额占比从13.8%提高到约30%,这时期内代表大盘蓝筹股的台湾50指数相对于台湾加权指数溢价率在1以上,台湾50指数表现相对较强。边际增量资金影响市场风格,相对于散户,机构投资者投资行为更加理性,更偏好低估值、大市值的龙头企业,机构投资持股占比提高强化了龙头股效应。

风险提示:向上超预期:国内改革大力推进;向下超预期:疫情传播不确定性增加。